Wyniki ogłoszone przez Związek Polskiego Leasingu pokazują, że branża leasingowa w 2015r. odnotowała 16,3 proc. wzrost wartości nowych kontraktów, dzięki sfinansowaniu aktywów o łącznej wartości niemal 50 mld zł. Leasing jest głównym, obok kredytu zewnętrznym źródłem inwestycji pracujących w gospodarce.

Związek Polskiego Leasingu podał, że w 2015 roku polska branża leasingowa sfinansowała inwestycje o wartości niemal 50 mld zł (49,8 mld zł), dzięki czemu przekroczyła rekordowy dotąd wyniki z 2014 roku (42,8 mld zł). 16,3 proc. dynamika rynku leasingu (r/r), wskazuje na niesłabnące zainteresowanie przedsiębiorstw finansowaniem udzielanym przez firmy leasingowe.

- Branża leasingowa na przestrzeni lat stała się kluczowym finansującym potrzeby inwestycyjne polskich przedsiębiorców, napędzających rozwój gospodarczy kraju. W 2015r. udzieliliśmy łącznego finansowania o wartości niemal 50 mld zł. Rok wcześniej leasingodawcy sfinansowali przedmioty leasingu o wartości 42,8 mld zł, a w 2013r. 35,3 mld zł. W kolejnych latach prognozujemy wzrost w branży i liczymy na zwiększenie poziomu inwestycji firm, w szczególności realizowanych przy pomocy leasingu – powiedział Wojciech Rybak, Przewodniczący Komitetu Wykonawczego Związku Polskiego Leasingu.

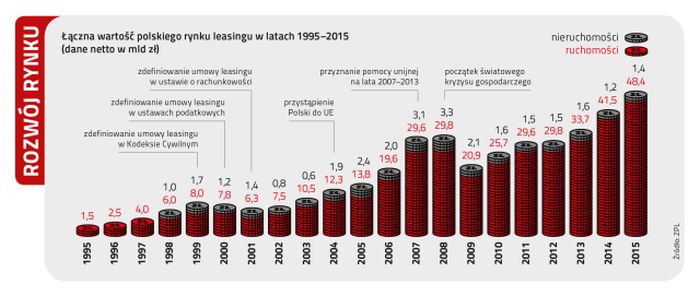

Wykres 1: Rozwój polskiego rynku leasingu w latach 1995-2015 (ZPL).

Wykres 1: Rozwój polskiego rynku leasingu w latach 1995-2015 (ZPL).

Ogólna charakterystyka rynku leasingu

Firmy raportujące do Związku Polskiego Leasing udzielają finansowania w formie leasingu oraz pożyczki inwestycyjnej, co stanowi odpowiednio 85,2 proc. i 14,8 proc. wszystkich sfinansowanych przez branżę inwestycji w 2015 roku. Przeważają inwestycje w aktywa ruchome (97,1 proc. rynku), jednak za pośrednictwem leasingu finansowane są także nieruchomości (2,9 proc. udział w rynku).

Cechą polskiego rynku leasingu jest jego równowaga. Leasingodawcy od lat zapewniają stabilny poziom finansowania szerokiego spektrum aktywów ruchomych, rozwijających produkcję i usługi polskich firm. Pojazdy osobowe, dostawcze i ciężarowe do 3,5 tony stanowią 37,5 proc. inwestycji, maszyny i urządzenia (w tym IT): 31,9 proc., środki transportu ciężkiego, do którego zaliczane są m.in. ciągniki siodłowe, naczepy/przyczepy, pojazdy ciężarowe powyżej 3,5 tony, autobusy, samoloty, statki i środki transportu kolejowego mają 27,1 proc. udział w rynku.

Szacunki Związku Polskiego Leasingu wskazują na to, że w kraju z usług firm leasingowych korzysta około 500 tys. firm, przy czym kluczowym odbiorcą finasowania udzielanego przez polskich leasingodawców są firmy z sektora MMŚP.

- Dla firm MMŚP, leasing, z uwagi na uproszczone procedury i minimalne oczekiwania dotyczące zabezpieczenia transakcji, jest najważniejszą formą finansowania inwestycji. Potwierdzają to dane Komisji Europejskiej, która w swoim cyklicznym badaniu pyta przedsiębiorców z 28 krajów m.in. o to czy finansowanie leasingiem jest istotne w działalności ich firm. Pod koniec ubiegłego roku, 57 proc. polskich przedsiębiorców zadeklarowało, że leasing jest/będzie dla nich istotnym źródłem finansowania inwestycji. Plasuje to Polskę na trzecim miejscu po Finlandii i Niemczech, w których to krajach zainteresowanie leasingiem jest nieznacznie wyższe. Co trzeci polski przedsiębiorca zadeklarował, że korzystał w ostatnich 6 miesiącach z leasingu. Wyższy odsetek zadeklarowali w tym przypadku jedynie przedsiębiorcy niemieccy i łotewscy. – powiedział Mieczysław Woźniak, Wiceprzewodniczący Komitetu Wykonawczego Związku Polskiego Leasingu, Dyrektor Zarządu Leaseurope.

Badanie Komisji Europejskiej oraz inne, zrealizowane w podobnym zakresie badania potwierdzają, że leasing jest głównym, obok środków własnych źródłem finansowania inwestycji firm z sektora MMŚP.

Finansowanie inwestycji – leasing vs. kredyt

Łączna wartość aktywnego portfela branży leasingowej na dzień 31.12.2015 w kwocie 87,8 mld zł, jest porównywalna z wartością salda kredytów inwestycyjnych udzielonych firmom przez banki (101,4 mld zł, wg. stanu na 31.12.2015). Wartość aktywnego portfela branży leasingowej w ciągu ostatnich 12 miesięcy wzrosła o 15,3 proc., podczas gdy w tym samym okresie saldo kredytów inwestycyjnych zwiększyło się w bankach o 10,1 proc. Także ostatnie dane NBP wskazują na stabilizację dynamiki akcji kredytowej banków

w obszarze inwestycji.

Pojazdy osobowe i dostawcze do 3,5 tony (OSD)

Największy udział w rynku leasingu w dalszym ciągu stanowią transakcje dotyczące pojazdów osobowych, dostawczych i ciężarowych do 3,5 tony (37,5 proc.). Ten segment wypracował także najwyższą dynamikę na rynku (20 proc.). W 2015 roku firmy sfinansowały pojazdy OSD o wartości 18,7 mld zł. Przy czym w większości były to pojazdy osobowe (81 proc.), 19 proc. stanowiły pojazdy dostawcze i ciężarowe do 3,5 tony.

Pojazdy lekkie, od II kwartału ub. roku, były głównym motorem rozwoju rynku leasingu. Wynik branży leasingowej jest mocno skorelowany z wyraźnym wzrostem rejestracji nowych aut osobowych i dostawczych w 2015 roku (9,4 proc., wzrost do ponad 408 tys. sztuk). Wartość segmentu OSD rosła, głównie dzięki pojazdom osobowym.

Rozwój finansowania transportu ciężkiego

W 2015r. branża leasingowa wypracowała także wysoką dynamikę finansowania transportu ciężkiego (18,2 proc. wzrost, przy wartości aktywów na poziomie 13,5 mld zł). Kluczowe były inwestycje finansowane głównie przy pomocy leasingu, w ciągniki siodłowe (50 proc. udział), naczepy i przyczepy (20 proc. udział) i pojazdy ciężarowe powyżej 3,5 tony (15 proc.). Stabilny rozwój finansowania transportu ciężkiego w 2015 roku był wspierany przez odrodzenie w strefie euro (i przez to naszego eksportu) oraz wzrost popytu krajowego w Polsce. W rezultacie, dynamika finansowania pojazdów ciężarowych po 11,5-proc. wyniku za I półrocze, w II półroczu przyspieszyła już do 23,1 proc. (r/r), a dobra jakość aktywów związanych z finansowaniem transportu drogowego uległa dalszej poprawie.

Poprawę koniunktury było widać też w wysokiej dynamice rejestracji samochodów ciężarowych (+26,6 proc. dla poj. ciężarowych powyżej 3,5 tony w 2015 roku).

Wyniki w finansowaniu transportu ciężkiego wskazują na dużą odporność naszej branży transportowej na negatywne czynniki, takie jak chociażby zamieszanie wokół wdrożenia w Niemczech ustawy o płacy minimalnej (tzw. MiLoG). Dobre nastroje w tej branży wynikają głównie ze wzrostu przewozów, który dla transportu samochodowego wyniósł 6,7 proc. w 2015 roku.

Maszyny i urządzenia

Rozwój sektora finansowania maszyn i urządzeń bazował w 2015 roku na relatywnie wysokim wzroście gospodarczym oraz na wysokim wykorzystaniu zdolności produkcyjnych w polskich firmach. W tym segmencie rynku odnotowano 12 proc. wzrost finansowania (r/r) przy wartości aktywów na poziomie 15,9 mld zł.

Dane o łącznym finansowaniu rynku maszyn pokazują największy udział w tym rynku maszyn rolniczych (24,6 proc.). Maszyny do produkcji tworzyw sztucznych i maszyny do obróbki metali mają 14,7 proc. udział w rynku, a sprzęt budowalny 11,9 proc.

Segment maszyn jest finansowany obok leasingu także pożyczką. Branża odczuła wyraźny wpływ końca perspektywy finansowej lat 2007-2013 na inwestycje w rolnictwie finansowane za pomocą pożyczki. Jednak pomimo wyhamowania inwestycji finansowanych za pomocą pożyczki w II połowie 2015r., jej udział w łącznym finansowaniu maszyn w firmach leasingowych utrzymał się w 2015 roku na wysokim poziomie 34,3 proc..

Rynek nieruchomości

2015 to czas, kiedy odnotowaliśmy wzrost finansowania nieruchomości o 14,5 proc.. Ubiegłoroczny wzrost wynikał z większej liczby sfinansowanych umów (zaraportowano 166 wobec 136 umów w 2014 r.), przy czym średnia wartość transakcji zmniejszyła się nieznacznie (8,05 mln PLN wobec 8,27 mln PLN w 2014).

Finansowanie nieruchomości pozostaje niszowym obszarem działalności firm leasingowych – w ub. roku umowy zawarło 11 firm zrzeszonych w ZPL, czyli o jedną mniej niż w całym 2014 roku. Udział nieruchomości w łącznie sfinansowanych aktywach wyniósł w 2015 roku 2,9 proc. - podobnie jak rok wcześniej. Struktura przedmiotowa rynku nieruchomości pozostaje w miarę zrównoważona, z największym udziałem obiektów biurowych (31 proc.) oraz obiektów handlowych i usługowych (29 proc.).

Wyniki badania koniunktury branży leasingowej

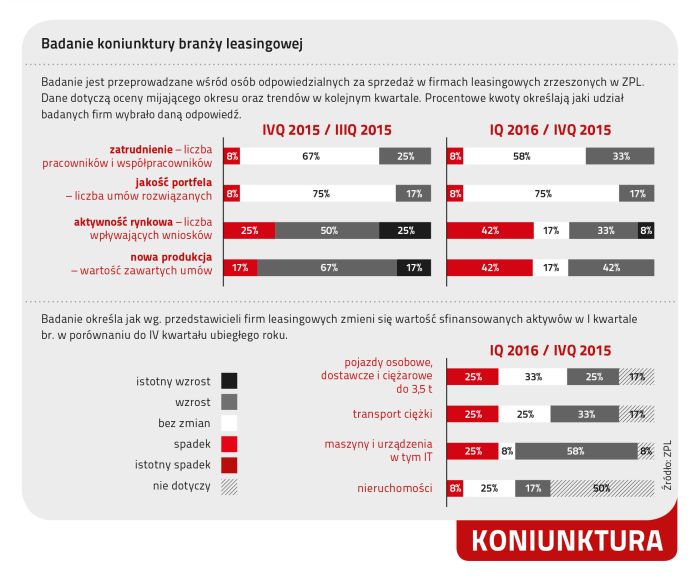

Związek Polskiego Leasingu po raz kolejny opublikował wyniki badania koniunktury branży leasingowej, zrealizowanego wśród osób odpowiedzialnych za sprzedaż w firmach leasingowych. Dane dotyczą oceny mijającego okresu oraz prognozowanych trendów

w kolejnym kwartale. W I kwartale 2016r. ankietowane firmy oczekują wzrostu zatrudnienia oraz stabilizacji aktywności sprzedażowej. Jednocześnie spodziewają się nieznacznego pogorszenia jakości portfela leasingowego. Specjaliści branży, prognozując jak zmieni się wartość finansowanych aktywów w I kwartale br. w odniesieniu do właśnie zamkniętego kwartału, oczekują wyższego poziomu finansowania dla transportu ciężkiego, maszyn i IT oraz nieruchomości, przy czym zdecydowanie najlepsze perspektywy widzą dla finansowania maszyn i IT. Firmy leasingowe spodziewają się stabilizacji poziomu produkcji w segmencie pojazdów lekkich.

Tabela 1: Badanie koniunktury branży leasingowej (ZPL).

Prognoza na 2016r.

W 2016 roku branża leasingowa oczekuje wzrostu na poziomie 14 proc. Analizy przygotowane przez Marcina Nieplowicza, dyrektora ds. Statystyki i Monitorowania Rynku ZPL zakładają, że dynamika rynku leasingu w 2016 roku będzie zgodna z prognozowanym wzrostem inwestycji prywatnych i scenariuszem rozwoju gospodarki.

Rozwój rynku leasingu w 2016 roku w zrównoważony sposób będzie opierał się o inwestycje w następujących segmentach:

- o pojazdy lekkie (zakładamy utrzymanie dynamiki rejestracji nowych aut osobowych rzędu 10 proc., korzystne przepisy fiskalne, mocny popyt krajowy i dobrą koniunkturę w handlu),

- o pojazdy ciężkie (przyspiesza strefa euro, widać wyraźny wzrost eksportu, ograniczony wpływ działań protekcjonistycznych w Niemczech i Francji na wielkość świadczonych usług transportowych),

- o finansowanie maszyn w leasingu (wysokie wykorzystanie zdolności produkcyjnych w polskich firmach, stabilna polska gospodarka).

Branża spodziewa się wyraźnie niższego poziom finansowania maszyn rolniczych

w I połowie 2016 roku, z uwagi na okres „rozruchu” dla uruchomienia środków unijnych z perspektywy na lata 2014-2020 oraz umiarkowanego odbicia na rynku pożyczki agro w II połowie roku. Finansowanie agro będzie stawało się coraz bardziej niezależne od unijnych subwencji. Finansowanie nieruchomości pozostanie niszowe w łącznej produkcji firm leasingowych (planowany 2,8-proc. udział w 2016r.).