Magazynowa mapa Polski obejmuje około 6,5 mln mkw. powierzchni. W strukturze tej powierzchni dominuje 5 głównych regionów. W ostatnim czasie na mapie pojawiają się nowe lokalizacje. Obecny rynek nieruchomości magazynowych determinują dwa trendy: budowa w systemie BTS (build-to-suit) i inwestycje w oparciu o umowy pre-lease.

Główne regiony

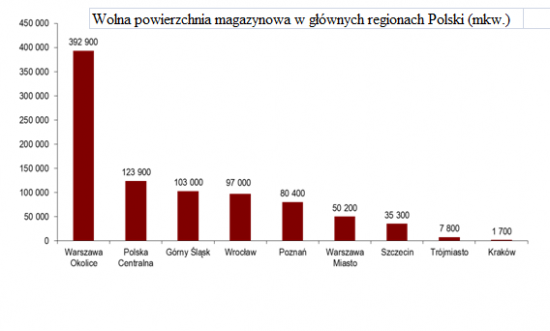

Spośród 6,5 mln mkw. powierzchni magazynowej w Polsce około 40 proc. (2,61 mln mkw.) znajduje się w obrębie regionu warszawskiego, który pod tym względem od lat jest niekwestionowanym liderem. Drugie miejsce pod względem ilości zasobów zajmuje dynamicznie rozwijający się region Górnego Śląska, który w ostatnich latach wyprzedził Polskę Centralną. Na kolejnych plasują się Poznań, Wrocław, Kraków, Trójmiasto, Szczecin. Nowymi lokalizacjami na magazynowej mapie polski stają się Toruń a także Rzeszów, w którym powstaje pierwsza inwestycja o powierzchni 32,5 tys. mkw.

Do zasobów lidera, czyli regionu warszawskiego należą powierzchnie magazynowe w obszarze granic administracyjnych miasta (Warszawa Miasto) oraz przedmieścia w promieniu od 12 do 50 km od centrum stolicy (Warszawa Okolice). Większość umów w regionie warszawskim zawieranych jest w ostatnim czasie w obszarze podmiejskim, a popyt generują głównie operatorzy logistyczni. Faktem jest również najwyższy wskaźnik pustostanów w tym regionie, który kształtował się w pierwszym kwartale bieżącego roku na poziomie 22 proc. Lokalizacją o wyjątkowo dużej ilości niewynajętej powierzchni w tej strefie jest Błonie. Nieco lepiej pod tym względem prezentuje się strefa Warszawa Miasto, gdzie wskaźnik pustostanów wyniósł 8,9 proc. Głównymi najemcami powierzchni w obrębie granic administracyjnych miasta są firmy dystrybuujące dobra szybko zbywalne, artykuły medyczne oraz biurowe i papiernicze. W ostatnich miesiącach dzięki umowom z dotychczasowymi oraz nowymi klientami wynajętą powierzchnię magazynową w tym regionie powiększa intensywnie MLP Group, który największe swoje parki zlokalizował w Pruszkowie.

Dobra lokalizacja i dynamiczny rozwój regionu powoduje, że rośnie znaczenie Górnego Śląska na magazynowej mapie Polski. Największym zainteresowaniem cieszy się rejon Gliwic ze względu na korzystne położenie w okolicy planowanego węzła Sośnica, który połączy autostrady A1 i A4. W regionie Górnego Śląska zasoby istniejącej powierzchni magazynowej wynoszą około 1,18 mln mkw. Pod koniec ubiegłego roku wyraźnie obniżył się tam wskaźnik pustostanów, który ustabilizował się na poziomie 12,2 proc. W strukturze najemców powierzchni tego regionu dominują operatorzy logistyczni i sieci sklepów. Te ostatnie reprezentuje m.in. Tesco, dla którego w drugiej połowie 2010 r. oddano do użytku największy w ostatnich 12 miesiącach budynek w systemie BTS. Obiekt o powierzchni 56,7 mkw. powstał w parku Panattoni BTS Gliwice. W pierwszym kwartale bieżącego roku dowodem na dynamiczny rozwój regionu były umowy najmu zawarte przez firmy ID Logistics (20 tys. mkw.) w ProLogis Park Chorzów oraz Tech Data (17 tys. mkw.) w Panattoni Park Święcice. Ponadto na Górnym Śląsku rozpoczęła się budowa zupełnie nowych parków magazynowych: SEGRO Industrial Park Tychy, a także Panattoni Park Gliwice I i II.

W strukturze całkowitych zasobów powierzchni magazynowej w Polsce dominuje pięć głównych regionów: Warszawa, Górny Śląsk, Polska Centralna, Poznań i Wrocław.

Trzecim co do wielkości rynkiem powierzchni magazynowej w Polsce jest region Polski Centralnej. Na jego atrakcyjność wpływa również dobra lokalizacja w pobliżu skrzyżowania budowanych odcinków autostrad A1 i A2. Na region Polski Centralnej składają się przede wszystkim obiekty skoncentrowane w Łodzi, Strykowie, Piotrkowie Trybunalskim i w Rawie Mazowieckiej. Całkowite zasoby tego rynku to około 942 tys. mkw. powierzchni. Większość umów w ostatnim kwartale to obiekty BTS, a największy z nich, o powierzchni 35 tys. mkw., realizował Panattoni dla firmy produkcyjnej. W ostatnich miesiącach dynamika przyrostu powierzchni w tym regionie znacznie wyhamowała. Aktualnie w budowie znajduje się hala SBU (Small Business Unit) o powierzchni 3,3 tys. mkw. w Tulipan Park Łódź. Jest to rodzaj obiektów przeznaczonych dla firm funkcjonujących w lokalizacji miejskiej, zgłaszających zapotrzebowanie na niewielką powierzchnię magazynową i biurową. W regionie Polski Centralnej (Piotrków Trybunalski) powstaje Logistic City, którego inicjatorem jest firma Emerson. Będzie to nowoczesne centrum logistyczne dla prowadzonej w Polsce i Europie działalności związanej z magazynowaniem, dystrybucją towarów, przetwórstwem oraz lekką produkcją. Jego docelowa wielkość może wynieść nawet do 450 tys. mkw. Powierzchnia, która w Logistic City dotąd już powstała, to 136 tys. mkw.

Niewiele mniejszymi całkowitymi zasobami powierzchni dysponuje region poznański. Oferuje obecnie nieco ponad 900 tys. mkw. Jest to rynek, który bardzo ucierpiał z powodu kryzysu, a wysoki spadek popytu w 2009 r. przełożył się na wyraźne odstąpienie deweloperów od budowy spekulacyjnej. Jednocześnie region ten od wielu miesięcy charakteryzuje się niskim odsetkiem powierzchni niewynajętej w stosunku do pozostałych rynków, a wskaźnik pustostanów kształtuje się obecnie na poziomie 8,4 proc. Niekwestionowanym liderem w strukturze najemców w Poznaniu są operatorzy logistyczny z udziałem ok. 70 proc. Największą transakcją w ostatnich miesiącach był ukończony w maju obiekt produkcyjno-magazynowy o powierzchni 23 000 mkw. w PointPark Poznań dla firmy PF Concept, producenta i dystrybutora artykułów reklamowych.

Ostatnim regionem na mapie magazynowej Polski, należącym do piątki największych rynków odbiegających od pozostałych, jest Wrocław z wolumenem istniejącej powierzchni 610 tys. mkw. Większość magazynów tego regionu zlokalizowana jest w parkach położonych w miejscowościach wzdłuż autostrady A4, do których zaliczają się Żórawina, Bielany Wrocławskie, Nowa Wieś Wrocławska, Kąty Wrocławskie. W okolicach Wrocławia aktualnie do dyspozycji najemców pozostaje ok. 80 tys. mkw., co oznacza około 13-procentowy wskaźnik pustostanów, który w ostatnich miesiącach wykazuje tendencję spadkową. Wrocław, oprócz Warszawy i Łodzi, jest jednym z trzech regionów, w którym obserwuje się rozwój ciągle jeszcze niszowego budownictwa SBU. Aktualnie w budowie znajduje się 11 tys. mkw. w Parkridge Business Centre.

Pozostałe regiony

Szóstym co do wielkości regionem na magazynowej mapie Polski jest Trójmiasto (około 120 tys. mkw.) Znaczne ożywienie w tym regionie nastąpiło w ubiegłym roku, kiedy oddano do użytku dwa obiekty: Panattoni Park Gdańsk i 7R Logistic (oba w pierwszej fazie). Największą planowaną w tym regionie inwestycją będzie Pomorskie Centrum Logistyczne, które zrealizuje Goodman, a docelowa powierzchnia tego projektu wyniesie 500 tys. mkw.

68 tys. mkw. to zasoby nowoczesnej powierzchni magazynowej w regionie krakowskim. Z racji dogodnych połączeń komunikacyjnych z innymi miastami Polski, powierzchnie w stolicy Małopolski cieszą się zainteresowaniem przede wszystkim operatorów logistycznych i sieci spożywczych. Największym projektem oddanym do użytku w ostatnich miesiącach jest pierwszy magazyn wybudowany w Kraków Airport Logistics Centre przez firmę Goodman. W czerwcu do obiektu o powierzchni 14 tys. mkw. wprowadziło się trzech pierwszych klientów.

Przeważająca większość realizowanych w ostatnich miesiącach inwestycji to obiekty typu BTS lub magazyny zabezpieczone umowami „pre-lease”, których budowa rozpoczyna się dopiero po podpisaniu umowy najmu na określoną powierzchnię.

Źródło: www.magazyny.pl

Źródło: www.magazyny.plPozostałe lokalizacje na magazynowej mapie Polski to Szczecin, Toruń i Rzeszów. Całkowita powierzchnia magazynowa stolicy województwa zachodniopomorskiego zlokalizowana jest w jednym obiekcie ProLogis Park Szczecin, w którym do dyspozycji wynajmujących pozostaje około 35 tys. mkw. wolnej powierzchni. Region toruński to rynek oferujący 61,77 tys. mkw., głównie w Panattoni Park Toruń. Aktualnie całość powierzchni dostępnej w tej lokalizacji jest wynajęta. Do magazynowej mapy Polski w ubiegłym roku dołączył Rzeszów, w którym Panattoni zrealizował obiekt produkcyjno-magazynowy o powierzchni 32,5 tys. mkw. dla firmy Zelmer.

BTS-owy trend

Od roku 2009 można zaobserwować na polskim rynku wyraźną tendencję budowania magazynów w systemie build-to-suit (BTS), czyli budynków dostosowanych do konkretnych potrzeb klienta w zakresie lokalizacji, kształtu, specyfiki technicznej. Przy realizacji tego typu inwestycji umowy pomiędzy najemcą a wynajmującym podpisywane są zwykle na okres minimum 10 lat. Długoterminowe umowy stanowią pewne zabezpieczenie dla deweloperów. W tym celu częstą praktyką w ostatnich latach są również tzw. umowy typu „pre-lease”. Realizację tego rodzaju inwestycji w ramach istniejących już parków lub na terenach należących do dewelopera rozpoczyna się dopiero po podpisaniu umowy najmu. Obecnie większość nowoczesnych magazynów powstaje w oparciu o jeden z powyższych systemów. – W budowie magazynów w systemie BTS tkwi duży potencjał. Jest to związane między innymi z firmami produkcyjnymi, które coraz częściej zauważają korzyści płynące z długoterminowego najmu budynków wybudowanych zgodnie z ich potrzebami. Przewiduje się stały rozwój tego typu inwestycji– twierdzi Tomasz Mika, dyrektor działu powierzchni magazynowych i przemysłowych w Polsce, Jones Lang LaSalle. Rozwój budownictwa BTS w ostatnich latach w połączeniu z wyraźnym ograniczeniem inwestycji spekulacyjnych w trakcie kryzysu sprawił, że udział magazynów budowanych pod klucz w całkowitej powierzchni magazynowej w Polsce ukształtował się na wysokim poziomie. – Obserwacje rynku w latach 2009-2011 pokazują, że udział inwestycji typu BTS w całkowitej liczbie zawieranych transakcji najmu kształtuje się na poziomie około 20 proc. Poziom ten był podobny w każdym roku. Wraz z zaprzestaniem realizacji inwestycji spekulacyjnych, co związane było z kryzysem, zaczęło rosnąć znaczenie inwestycji BTS. Według naszych przewidywań ta wzrostowa tendencja się utrzyma – komentuje Kamila Pruk, negocjator z działu powierzchni przemysłowych i magazynowych Cushman & Wakefield.

Przed kryzysem, który rynek magazynowy dotknął w sposób szczególny, zaczął się w Polsce pojawiać popyt na małe magazyny z wydzieloną powierzchnią biurową, tzw. Small Business Units.

Nisza małych powierzchni

Przed kryzysem, który rynek magazynowy dotknął w sposób szczególny, zaczął się w Polsce pojawiać popyt na małe magazyny z wydzieloną powierzchnią biurową. Tego typu obiekty, tzw. SBU (Small Business Unit), cieszą się zainteresowaniem firm prowadzących działalność w miastach. – Najemcami SBU są przede wszystkim firmy, dla których konieczne jest funkcjonowanie w lokalizacji miejskiej, potrzebujące mniejszych powierzchni (magazyn od 600 mkw.) oraz reprezentacyjnego biura (często jest to główna siedziba firmy). Najwięcej takich projektów powstaje wciąż w Warszawie, choć powoli zaczynają się one pojawiać także w innych miastach, jak Łódź, Wrocław – wyjaśnia Kamila Pruk z Cushman & Wakefield. Zainteresowanie tego typu obiektami zaowocowało rosnącą liczbą deweloperów, którzy rozważają włączenie takich projektów do swojej oferty. Głównymi deweloperami, którzy oferują SBU, są Ideal Idea (głównie w Warszawie) oraz SEGRO (Łódź) i Parkridge (Wrocław). Kryzys w dużym stopniu ograniczył jednak rozwój tego sektora budownictwa, w związku z czym SBU to w Polsce nadal rynek niszowy. – Zdecydowana większość powierzchni SBU zlokalizowana jest w granicach Warszawy. Pojedyncze inwestycje powstały ponadto w Łodzi i Wrocławiu. Patrząc na udział takich obiektów w całkowitym zasobie nowoczesnych powierzchni magazynowych w Polsce, można je określić jako inwestycje niszowe. Wraz z poprawiającą się koniunkturą inwestycje SBU będą powstawać coraz częściej – przekonuje Tomasz Mika z Jones Lang LaSalle.

Michał Klecha